2023-03-29 11:05:31

金融界 阅读量:8674

2023-03-29 11:05:31

金融界 阅读量:8674

“农化巨头”先正达的上市之路可谓是一波三折。本以为水到渠成,临门一脚的IPO再生变故。

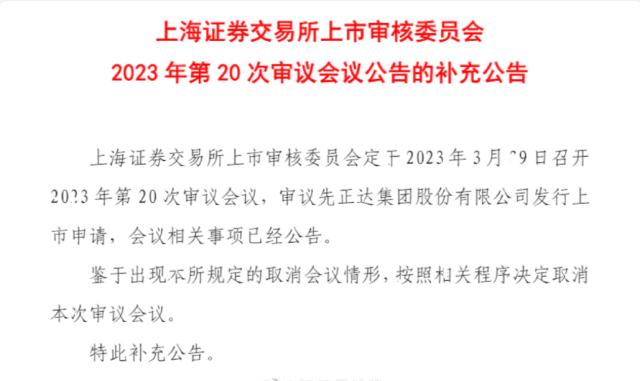

28日盘后,上交所上市委公告,原定于3月29日召开2023年第20次审议会议,审议先正达集团股份有限公司发行上市申请。鉴于出现本所规定的取消会议情形,按照相关程序决定取消本次审议会议。

农化巨头先正达集团

先正达集团成立于2020年,由中国中化集团与中国化工集团旗下农化板块业务整合而成,主要由瑞士先正达、安道麦及中化集团农业业务组成,直到2022年才运行满三年。

先正达集团控股股东为农化公司,农化公司由中国中化通过其全资子公司中国化工间接全资持有,实际控制人系国务院国资委。集团旗下现分四个业务单元:总部位于瑞士巴塞尔的先正达植保、总部位于美国芝加哥的先正达种子、总部位于以色列的安道麦以及先正达集团中国。业务主要分布在北美洲、拉丁美洲、欧洲非洲及中东地区、中国及除中国以外的亚太地区。

先正达集团主营业务涵盖植物保护、种子、作物营养产品的研发、生产与销售,并从事现代农业服务。招股书称,2021年先正达集团在全球植保行业排名第一、种子行业排名第三;在中国植保行业排名第一、种子行业排名第一、作物营养行业排名第一。2019年至2022年,先正达分别实现营业收入1587.79亿元、1817.51亿元与2248.45亿元,同期归母净利润分别为45.39亿元、42.84亿元与78.64亿元。2022年底,先正达集团资产总额为5731.02亿元,资产负债率为52.99%。

先正达计划募资650亿元 或将成近13年A股最大IPO

先正达是科创板现存排队企业中最为“老资格”的企业。先正达集团于2021年6月宣布拟申请科创板上市。当年9月,因发行上市申请文件中记载的财务资料已过有效期,需要补充提交,上交所中止其发行上市审核;随后的10月,上交所恢复其发行上市审核。

值得注意的是,先正达此次计划募资650亿元,若能成功上市,将是近13年A股最大IPO,排进A股市场前四。前三名分别是,农业银行募资685.29亿元,中国石油(行情601857,诊股)668亿元,中国神华(行情601088,诊股)665.82亿元。

对于如此规模的募资规模,先正达表示,130亿元将用于尖端农业科技研发的费用和储备,39亿元用于生产资产的扩展、升级和维护以及其他资本支出,78亿元用于扩展现代农业技术服务平台,208亿元用于全球并购项目,剩余195亿元用于偿还集团的长期债务。

先正达商誉惊人

虽然先正达背景雄厚,但是先正达自身质地也有让人忧虑之处。

先正达的上会稿显示其商誉账面价值惊人。2020年末、2021年末和2022年末,公司商誉账面价值分别为1664.13亿元、1632.06亿元及1781.59亿元,与此同时公司归属于母公司股东权益合计的金额分别为1899.27亿元、1861.73亿元及2139.97亿元,公司扣除商誉后的归属于母公司股东权益合计的金额仅为235.14亿元、229.67亿元和358.38亿元。

上交所在问询函中要求先正达就可能面临的商誉减值风险对公司财务状况的进一步影响进行风险提示。

对此,先正达回复称,尽管报告期内公司未对商誉计提减值,但如果被收购公司未来运营状况未能达到预期,公司可能面临商誉减值的风险,建议投资者充分关注商誉减值的风险。

市场人士:不排除是出于市场稳定考虑

对于审议会议取消原因,市场人士分析不排除是出于市场稳定考虑,“目前国际国内形势复杂,又正处于全面实行注册制改革关键期,主板首批注册企业正在发行、缴款过程中。先正达集团自身规模和募集资金量较大,市场关注度也比较高。”

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。